El ecosistema cripto, con su dinamismo y sus mecanismos innovadores, es un terreno fértil para el interés compuesto, a menudo con rendimientos (y riesgos) mucho mayores que los de las finanzas tradicionales.

Esta guía que estás por leer es una introducción básica pero actualizada al análisis técnico, pensada especialmente para quienes están dando sus primeros pasos en el mundo del trading y las inversiones. A lo largo del texto, además de explicar los conceptos fundamentales de este tipo de análisis, iré sumando también mi punto de vista personal, basado en lo que aprendí en estos años de experiencia.

Quiero dejar algo muy claro desde el inicio: esta guía es 100% informativa. No está pensada para darte consejos de inversión, ni para que tomes decisiones financieras solo con lo que leas acá. El objetivo es ayudarte a entender mejor el análisis técnico, sus herramientas, sus limitaciones y también sus puntos fuertes. Sirve como una base para empezar a aprender, no como un dogma a seguir ciegamente.

Índice

- Breve historia del análisis financiero

- ¿Qué es el análisis técnico?

- Diferencia con el análisis fundamental

- ¿Por qué tanta gente usa el análisis técnico?

- Velas japonesas: el idioma del gráfico

- ¿Qué tan confiables son las velas japonesas?

- Limitaciones del análisis técnico

- ¿Pura varianza? El mayor problema del AT

- ¿Entonces no sirve para nada?

- Mi Reflexión final

1. Breve historia del análisis financiero

La necesidad de analizar inversiones no es nueva. Desde que existe el dinero, la gente trata de entender a dónde ponerlo. Pero fue recién a fines del siglo XIX y principios del XX que empezó a formalizarse lo que hoy conocemos como análisis financiero.

Uno de los pioneros del análisis técnico fue Charles Dow, cofundador del Wall Street Journal y creador del índice Dow Jones. Él planteó algunas de las ideas base que dieron origen a este enfoque. Paralelamente, otros analistas empezaron a estudiar los fundamentos económicos de las empresas (ingresos, ganancias, deuda, etc.), lo que más adelante se llamó análisis fundamental.

Así nacen dos grandes escuelas: el análisis técnico y el análisis fundamental. Esta guía se centrará en el primero, explicando sus bases, sus alcances, sus limitaciones y todo lo que aprendí desde que empecé en el mundo del trading e inversiones.

2. ¿Qué es el análisis técnico?

El análisis técnico (AT) lo podriamos definir como un enfoque utilizado para anticipar movimientos futuros de precios con base en datos históricos, fundamentalmente el precio y el volumen. Su premisa central sostiene que toda la información relevante ya está reflejada en la acción del precio, lo que elimina la necesidad de examinar balances financieros o seguir noticias económicas. Según esta perspectiva, el gráfico contiene todo lo necesario para la toma de decisiones de inversión.

Este enfoque resulta atractivo por su aparente simplicidad, velocidad y precisión, lo que lo ha convertido en una herramienta ampliamente utilizada por traders e inversores. Sin embargo, también presenta múltiples limitaciones que exploraremos más adelante.

Dentro del AT existe un abanico de herramientas y metodologías que enriquecen el análisis de los mercados financieros.

Entre las más destacadas se encuentran los indicadores técnicos, que brindan señales sobre la dirección del precio, niveles de sobrecompra y sobreventa, tendencias y fuerza del mercado. Algunos de los más utilizados incluyen el RSI, las medias móviles, el MACD y las bandas de Bollinger. A estos indicadores les dedicaremos una guía completa donde analizaremos su funcionamiento y los motivos detrás de su popularidad.

Además, el chartismo juega un papel fundamental dentro del AT. Esta técnica se basa en la identificación de patrones de precios recurrentes en los gráficos, como triángulos, banderas, doble techo y doble suelo, que ayudan a anticipar posibles movimientos del mercado.

En los últimos años, han surgido nuevas herramientas y enfoques dentro del análisis técnico, como Smart Money, los order blocks, una metodología que permite, supuestamente, identificar zonas donde se han acumulado grandes órdenes de compra o venta, influyendo en la acción del precio. También han ganado relevancia los bots de trading, que automatizan estrategias utilizando algoritmos y aprendizaje automático para ejecutar operaciones con rapidez y precisión.

3. Diferencia con el análisis fundamental

| Análisis Técnico | Análisis Fundamental |

|---|---|

| Se basa en el precio y el volumen | Se basa en los estados financieros, modelo de negocio y contexto macro |

| Utiliza gráficos y patrones | Utiliza ratios, proyecciones y valuaciones |

| Ideal para el corto plazo | Ideal para el largo plazo |

| Muy popular en trading | Más usado en inversiones tradicionales |

El fundamental intenta responder “¿qué vale esta empresa?”, mientras que el técnico responde “¿qué dice el mercado en este momento?”.

4. ¿Por qué tanta gente usa el análisis técnico?

El AT es extremadamente popular, sobre todo en redes sociales y canales de trading. ¿Por qué? Por varias razones:

- Es fácil de aprender. Ver patrones en gráficos da una sensación de “entender” lo que pasa.

- No requiere conocimientos contables. No hay que leer balances ni saber de finanzas.

- Es visual. A la gente le gusta ver imágenes, líneas, figuras y velas de colores.

- Es vendible. Muchos “gurús” ofrecen cursos o señales con promesas de éxito rápido.

El peligro radica en la seducción de las soluciones mágicas: métodos que prometen resultados rápidos, estrategias que parecen infalibles y sistemas automatizados que eliminan el pensamiento crítico del trader. Cuando se prioriza la facilidad sobre la profundidad del análisis, se corre el riesgo de tomar decisiones apresuradas sin comprender realmente los fundamentos detrás de cada movimiento.

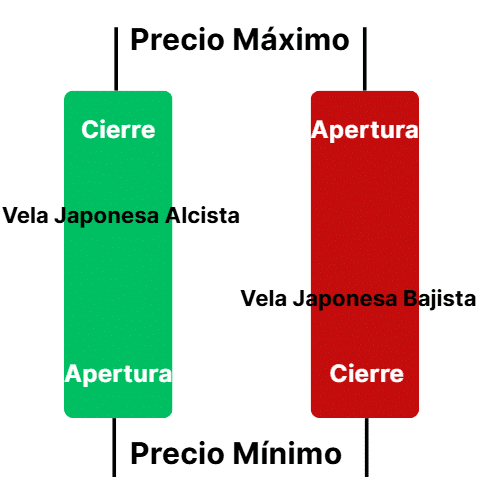

5. Velas japonesas: el idioma del gráfico

Vamos a sumergirnos en uno de los elementos estrella del análisis técnico: las velas japonesas. Este lienzo es donde se desplegará un aluvión de líneas de tendencia, medias móviles, indicadores gráficos y cualquier otra herramienta que el analista técnico decida aplicar en su interpretación del mercado. Cada vela resume la acción del precio en un intervalo de tiempo determinado (puede ser 1 minuto, 1 día, 1 semana, etc.).

Una vela japonesa muestra siempre 4 datos:

- Precio de Apertura

- Precio de Cierre

- Precio Máximo

- Precio Mínimo

Y dependiendo de si cerró más alto o más bajo que abrió, se pinta de un color (por lo general verde o rojo).

Estas velas forman “patrones” que muchos técnicos estudian: martillos, estrellas fugaces, envolventes, etc.

6. ¿Qué tan confiables son las velas japonesas?

Este punto es clave. La mayoría de los traders técnicos basan su análisis en la forma de las velas y en ciertos patrones predefinidos que supuestamente “inclinan la balanza a su favor”. Pero hay un problema grave:

No hay evidencia estadística fuerte de que estos patrones funcionen consistentemente.

Muchos estudios han demostrado que los patrones de velas no tienen poder predictivo significativo. Son tan comunes que aparecen por simple azar.

De todas formas, para quien le interese, vamos a dedicar otra guía completa al vasto tema de las velas japonesas, explorando sus diferentes tipos y aplicaciones.

Además, es importante señalar que estos patrones tienen múltiples sesgos, entre los más comunes encontramos:

- Sesgo de confirmación: Los traders tienden a interpretar los patrones de velas de acuerdo con su sesgo previo, validando sus creencias sin considerar datos contradictorios.

- Sesgo de supervivencia: Se publicitan los ejemplos en los que los patrones parecen haber funcionado, mientras que los fracasos quedan en el olvido(curiosamente, son la mayoría).

- Sesgo retrospectivo: Una vez que el precio se mueve, es fácil decir que el patrón predijo el movimiento, pero en tiempo real, la certeza es mucho menor.

- Sesgo de representatividad: Se cree que ciertos patrones deben repetirse en el futuro porque han funcionado en el pasado, sin pruebas estadísticas suficientes.

Por otro lado, muchos sistemas de trading basados en estos patrones suelen venderse, verse gratis en TikTok o YouTube sin una validación adecuada. En general, estos sistemas:

- No están probados bajo condiciones reales. Son demostraciones teóricas o basadas en ejemplos seleccionados.

- Si presentan pruebas de backtesting, a menudo caen en el overfitting.

El backtesting es el proceso de probar un sistema de trading con datos históricos para evaluar su rendimiento. Sin embargo, cuando se realiza sin rigor, puede llevar al overfitting, que ocurre cuando el sistema está ajustado específicamente a los datos pasados y no es capaz de adaptarse a condiciones futuras. Un sistema sobreajustado puede parecer altamente rentable en el histórico, pero falla en la práctica porque ha aprendido a explotar patrones que no son recurrentes.

7. Limitaciones del análisis técnico

El análisis técnico, aunque ampliamente utilizado, tiene limitaciones fundamentales que ponen en duda su verdadera utilidad en ciertos contextos.

- Falta de contexto real

Una vela puede parecer alcista, pero si una empresa está al borde de la quiebra, ¿realmente importa lo que indique el gráfico? El análisis técnico ignora elementos fundamentales como la salud financiera de la empresa, la confianza del mercado y la estrategia corporativa. - Incapacidad de predecir eventos externos

Noticias inesperadas, regulaciones gubernamentales o eventos macroeconómicos pueden anular cualquier patrón técnico. Un gráfico puede sugerir continuidad en una tendencia, pero un tuit de un CEO o una crisis bancaria pueden cambiar el rumbo del mercado en segundos. - El pasado no siempre se repite

Se parte de la premisa de que los patrones históricos tienen valor predictivo, pero el mercado evoluciona constantemente. Las dinámicas cambian, los participantes son distintos y las estrategias evolucionan. Lo que funcionó ayer puede no funcionar mañana. - Sesgos cognitivos y trampas psicológicas

Uno de los mayores peligros del análisis técnico es la subjetividad. Un operador puede ver lo que quiere ver en un gráfico, ajustando líneas y patrones para confirmar sus creencias. Esto crea una espiral de sesgo de confirmación, donde se descartan datos contradictorios y se persigue el “santo grial” del trading perfecto. - La ilusión de control

Los traders creen que pueden “dominar” el mercado a través de indicadores y patrones, cuando en realidad están interactuando con un sistema caótico lleno de incertidumbre. Esta falsa sensación de control puede llevar a decisiones impulsivas y sobreconfianza, factores que suelen ser más destructivos que los propios errores técnicos. - El trading como comportamiento humano, no mecánico

Los mercados son, en última instancia, una agregación del comportamiento humano. Miedo, codicia, expectativas y emociones juegan un papel clave en la evolución de los precios. Creer que un conjunto de líneas en un gráfico puede encapsular toda esta complejidad es una simplificación excesiva. - Adaptabilidad sobre rigidez

Quienes entienden las limitaciones del análisis técnico saben que su valor no radica en la certeza, sino en la adaptabilidad. Más que predecir el futuro, el análisis técnico debería usarse como una herramienta complementaria, en combinación con el análisis fundamental y la gestión de riesgos, para entender escenarios y probabilidades en lugar de certezas absolutas.

8. ¿Pura varianza? El mayor problema del AT

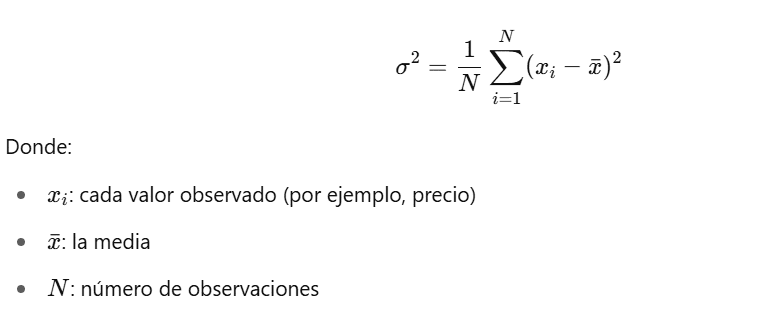

Uno de los riesgos más grandes del análisis técnico es confundir patrones con ruido aleatorio. En estadística, esto se llama varianza.

La varianza mide la dispersión de los datos respecto a su media, es decir, cuánto “ruido” hay. En mercados financieros, el precio fluctúa constantemente, incluso sin ninguna razón fundamental. Y eso puede crear falsos patrones.

Fórmula de la varianza:

El problema es que si el gráfico tiene mucha varianza, cualquier patrón puede ser una ilusión visual. Algo que parece una “tendencia”, puede ser solo ruido. Veamos un caso claro..

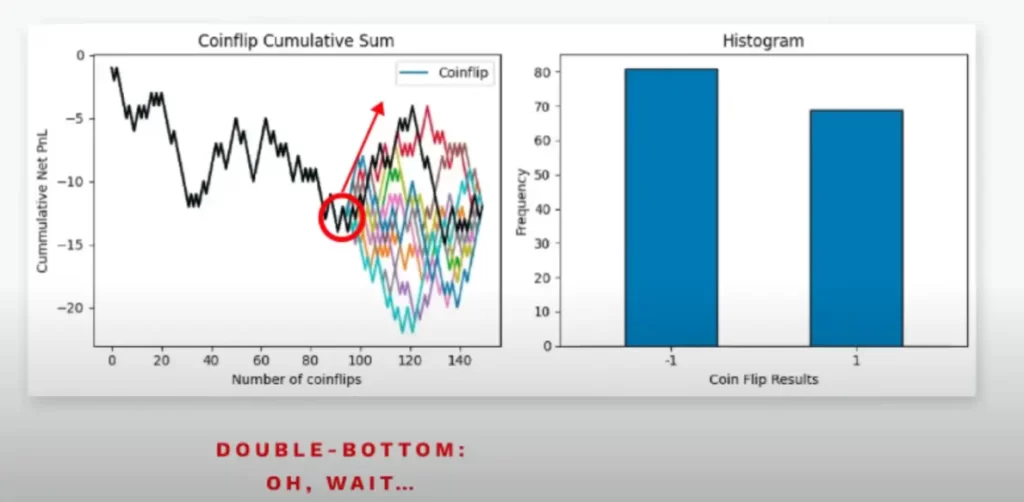

Experimento en Python: Creación de un histograma para analizar patrones técnicos mediante simulación de moneda

Este ejercicio fue expuesto por Alejandro Roigé Vázquez, un Quant Trader Profesional y Matemático Español , el cual buscaba explorar la aleatoriedad presente en los gráficos financieros a través de una simulación en Python sencilla: el lanzamiento de una moneda. Al permutar la cantidad de caras y cruces en diferentes secuencias, se construyen histogramas que muestran la distribución de resultados y su aparente semejanza con estructuras observadas en los mercados reales.

El proceso sigue estos pasos:

- Se genera una serie de lanzamientos de moneda con valores cara (1) y cruz (0).

- Se varía el número de repeticiones y se estudian los patrones emergentes.

- Se construyen histogramas de frecuencias para visualizar la distribución de tendencias.

- Se comparan los gráficos obtenidos con patrones técnicos clásicos en análisis financiero.

Los resultados muestran que, pese a ser completamente aleatorio, la acumulación de secuencias genera estructuras visuales que recuerdan formaciones típicas del mercado, como soportes y resistencias, rupturas de tendencia, doble techos o dobles suelos y zonas de consolidación. Este experimento refuerza la idea de que muchos patrones en los mercados financieros pueden ser producto de probabilidades y no necesariamente de factores deterministas. En base a estos patrones se montaron sistemas de análisis técnico muy conocidos y básicos con una performance imbatible..

En definitiva, la simulación sugiere que parte del análisis técnico se basa en interpretaciones visuales de eventos aleatorios, lo que abre el debate sobre hasta qué punto los traders realmente identifican patrones predictivos o simplemente buscan significado en estructuras generadas por azar.

9. ¿Entonces no sirve para nada?

Si bien he expuesto los argumentos por los cuales considero al Análisis Técnico desprovisto de la solidez y confianza con las que muchos supuestos Gurús lo coronan, siendo justos, no necesariamente sea algo a descartar totalmente. El análisis técnico puede ser útil, pero no debe usarse solo, y mucho menos, ser el disparador principal de la toma de decisiones de inversión o trading.

El análisis técnico bien puede servir para:

- Ver niveles psicológicos del mercado (soportes y resistencias)(Aceptando que pueden ser niveles subjetivos)

- Confirmar tendencias existentes(A mi criterio, uno de los 2 mayores utilidades que nos aporta el Análisis técnico)

- Sirve muy bien para contextualizar, para mi de lo mas útil y claro que aporta, ver el precio actual en contraste a sus máximos y mínimos históricos, o ver como se comporto en X evento, proceso político, bélico y económico.

10. Mi Reflexión final.

El análisis técnico tiene su lugar en los mercados, pero es fundamental entender sus límites: no predice el futuro con certeza y nunca reemplaza un análisis profundo. No es casualidad que los inversores más exitosos de la historia, como Warren Buffett, no lo usen. En lugar de enfocarse en líneas de tendencia y osciladores, prefieren estudiar empresas reales, con fundamentos sólidos, ventajas competitivas y una visión a largo plazo.

Además, si el análisis técnico fuera tan efectivo por sí solo, ¿por qué las firmas de trading más grandes del mundo, como Citadel, JP Morgan, Renaissance Technologies y Two Sigma, invierten miles de millones en infraestructura y modelos matemáticos avanzados? Estos gigantes no confían en simples líneas e indicadores, sino que emplean Machine Learning, modelos estadísticos complejos y análisis cuantitativos para identificar patrones en los mercados.

El trading profesional es una disciplina que combina herramientas robustas y de lo mas avanzado en data science, probabilidades, gestión de riesgo y psicología del mercado. No se trata solo de dibujar un par de líneas en un gráfico y esperar que el precio se comporte de cierta manera. Si fuera tan fácil, todo el mundo sería rico. Y, vaya coincidencia… no lo es.

La realidad es que los mercados financieros son dinámicos, influenciados por miles de factores—desde políticas monetarias hasta eventos macroeconómicos imprevistos. Por eso, los traders y fondos más sofisticados no dependen exclusivamente de herramientas visuales, sino que integran múltiples enfoques para mejorar sus probabilidades de éxito.

Con esta guía, mi intención no es herir susceptibilidades, sino compartir lo que he aprendido y dejar mi opinión sobre el análisis técnico: qué creo que es y, aún más importante, qué creo que no es. Mi objetivo es que puedas contar con una mejor caja de herramientas a tu disposición cuando decidas invertir, o si ya lo estás haciendo, que tengas otra mirada con la cual evaluar tus estrategias.